- Presentación

- Temario

- Metodología

- Titulación

Descripción

¿Quién puede acceder al master?

Dirigido a profesionales o estudiantes de las ramas de Administración y Dirección de Empresas, Empresariales, Economía y Finanzas, o cualquier persona que quiera reforzar sus conocimientos en el área de dirección y finanzas, mejorando sus capacidades de selección de los diferentes productos financieros.

Objetivos

- Acercar al alumno al entorno financiero y a sus cálculos matemáticos. - Detectar, analizar y determinar las necesidades financieras de la empresa. - Gestionar la información y contratación de los recursos financieros destinados a la inversión. - Administrar las políticas de dividendos, fondos de inversión, la tesorería y su gestión y los productos de renta fija y variable. - Dirigir la administración y dirección de empresas orientadas a las finanzas y seguros. - Controlar los distintos riesgos financieros internacionales.

Salidas Profesionales

El Máster te permitirá acceder a puestos relacionados con el área financiera y ejecutiva de cualquier tipo de organización. También te formará profesionalmente para desempeñar funciones como asesor financiero de cualquier empresa de finanzas y seguros y para gestionar la financiación e inversión de tu propia empresa para lograr alcanzar el máximo beneficio.

Temario

MÓDULO 1. DIRECCIÓN ESTRATÉGICA EN EL SECTOR FINANCIERO

UNIDAD DIDÁCTICA 1. LAS BASES DE LA DIRECCIÓN ESTRATÉGICA

- Introducción a la estrategia empresarial

- Pensamiento estratégico

- Aspectos esenciales de la estrategia

- Los tipos de estrategias

UNIDAD DIDÁCTICA 2. PROCESO DE PLANIFICACIÓN ESTRATÉGICA

- Visión, misión y valores de la entidad financiera

- Esquema del proceso estratégico

- Organización y niveles de planificación de la decisión estratégica

- Las unidades estratégicas de negocio

UNIDAD DIDÁCTICA 3. ANÁLISIS ESTRATÉGICO DE LA ENTIDAD FINANCIERA

- Concepto y tipología del entorno

- Análisis del entorno general PEST/EL

- Análisis del entorno específico

- Análisis de PORTER

- Grado de rivalidad existente entre los competidores

- Amenaza de productos sustitutivos

- Poder de negociación de los clientes

- Poder de negociación de los proveedores

UNIDAD DIDÁCTICA 4. DIAGNÓSTICO INTERNO DE LA ENTIDAD FINANCIERA

- El perfil estratégico de la ENTIDAD FINANCIERA

- Análisis DAFO

- Las matrices de cartera de productos como modelos de análisis estratégico

- Matriz del BCG o de crecimiento-cuota de mercado

- Matriz General-Electric McKinsey o de posición competitiva-atractivo del sector

- Matriz ADL o de posición competitiva-madurez del sector

UNIDAD DIDÁCTICA 5. LA ESTRATEGIA PROPUESTA

- Generación de opciones estratégicas

- Formulación y selección de la estrategia

- Criterios de elección y evaluación de la estrategia

UNIDAD DIDÁCTICA 6. IMPLANTACIÓN Y CONTROL ESTRATÉGICO

- Puesta en marcha de la estrategia

- Nuevo diseño organizativo

- Disponibilidad de recursos

- Control y evaluación de resultados

- Inicio de ajustes correctivos

- Cuadro de mando integral

MÓDULO 2. ASESOR DE BANCA Y GESTIÓN DE INVERSIONES

UNIDAD DIDÁCTICA 1. ANÁLISIS DEL SISTEMA FINANCIERO

- El sistema financiero

- Mercados financieros

- Intermediarios financieros

- Activos financieros

- Mercado de productos derivados

- La Bolsa de Valores

- El Sistema Europeo de Bancos Centrales

- El Sistema Crediticio Español

- Comisión Nacional del Mercado de Valores

UNIDAD DIDÁCTICA 2. GESTIÓN DE LAS ENTIDADES DE CRÉDITO

- Las entidades bancarias

- Organización de las entidades bancarias

- Los Bancos

- Las Cajas de Ahorros

- Las cooperativas de crédito

UNIDAD DIDÁCTICA 3. PROCEDIMIENTOS DE CÁLCULO FINANCIERO BÁSICO APLICABLE A LOS PRODUCTOS FINANCIEROS DE PASIVO

- Capitalización simple

- Capitalización compuesta

UNIDAD DIDÁCTICA 4. GESTIÓN Y ANÁLISIS DE LAS OPERACIONES BANCARIAS DE PASIVO

- Las operaciones bancarias de pasivo

- Los depósitos a la vista

- Las libretas o cuentas de ahorro

- Las cuentas corrientes

- Los depósitos a plazo o imposiciones a plazo fijo

UNIDAD DIDÁCTICA 5. GESTIÓN Y ANÁLISIS DE PRODUCTOS DE INVERSIÓN PATRIMONIAL Y PREVISIONAL Y OTROS SERVICIOS BANCARIOS

- Las sociedades gestoras

- Las entidades depositarias

- Fondos de inversión

- Planes y fondos de pensiones

- Títulos de renta fija

- Los fondos públicos

- Los fondos privados

- Títulos de renta variable

- Los seguros

- Domiciliaciones bancarias

- Gestión de cobro de efectos

- Cajas de alquiler

- Servicio de depósito y administración de títulos

- Otros servicios: pago de impuestos, cheques de viaje, asesoramiento fiscal, pago de multas

- Comisiones bancarias

UNIDAD DIDÁCTICA 6. MARKETING FINANCIERO Y RELACIONAL

- Marketing financiero

- Análisis del cliente

- La segmentación de clientes

- Fidelización de clientes

- Análisis de la gestión de la calidad de los servicios financieros

UNIDAD DIDÁCTICA 7. COMERCIALIZACIÓN DE PRODUCTOS Y SERVICIOS FINANCIEROS

- El comercial de las entidades financieras

- Técnicas básicas de comercialización

- La atención al cliente

- Protección a la clientela

UNIDAD DIDÁCTICA 8. CANALES ALTERNATIVOS DE COMERCIALIZACIÓN DE PRODUCTOS Y SERVICIOS BANCARIOS

- Intranet y extranet

- La Banca telefónica

- La Banca por internet

- La Banca electrónica

- Televisión interactiva

- El ticketing

- Puestos de autoservicio

MÓDULO 3. ASESORAMIENTO FINANCIERO (MIFID II)

UNIDAD DIDÁCTICA 1. FUNDAMENTOS FINANCIEROS Y ECONÓMICOS PARA LA INVERSIÓN EN PRODUCTOS MIFID

- Introducción a la inversión

- Valor Temporal del Dinero. Capitalización y Descuento

- Rentabilidad y Tipos de Interés Spot y Forward

- Rentas Financieras

- Fundamentos de la Rentabilidad y Riesgo en productos financieros

- Estadística aplicada a la Inversión Financiera

- La Economía y el Ciclo Económico

- Influencia de la Macroeconomía y Políticas aplicables a los Productos de Inversión

UNIDAD DIDÁCTICA 2. EL SISTEMA FINANCIERO

- Introducción al Sistema Financiero

- Mercados e intermediarios del Sistema Financiero

- El Mercado Interbancario: El Eurosistema y la Política Monetaria Europea

- Mercado de Divisas: Funcionamiento, Riesgos y Tipos de Operaciones

- Mercados de Renta Fija: Características y el Mercado de Deuda Pública

- Mercados de Renta Variable: Estructura y tipos de Operaciones

UNIDAD DIDÁCTICA 3. PRODUCTOS FINANCIEROS DE INVERSIÓN

- Fondos de Inversión: Análisis y Selección de FI y Hedge Fund

- Productos Derivados: Futuros, Opciones y Otros Intrumentos Derivados

- Productos de Renta Fija: Características, Riesgos y Estrategias

- Productos de Renta Variable: Análisis Fundamental y Técnico

- Productos Estructurados: Características, Opciones Exóticas y Productos Complejos

UNIDAD DIDÁCTICA 4. CUMPLIMIENTO NORMATIVO

- Introducción al marco obligacional en la operativa financiera

- Los Servicios de Inversión. Mención especial a la formación exigible al personal financiero y a las obligaciones de información

- Abuso de Mercado: medidas de prevención y detección

- Prevención del Blanqueo de Capitales y Financiación del Terrorismo

- Programas de Cumplimiento Normativo o Compliance Office

UNIDAD DIDÁCTICA 5. GESTIÓN DE CARTERAS Y PATRIMONIOS

- Planificación Patrimonial: Evaluación del Riesgo y las Fichas de Productos

- La Gestión de Patrimonios

- Asset Allocation o asignación de activos

- El proceso de asesoramiento de carteras

- Gestión de carteras. Teoría de carteras y atribución de resultados

- Características del Asesoramiento Financiero y la relación con el cliente

- La relación con el cliente inversor. Asesoramiento y planificación financiera

UNIDAD DIDÁCTICA 6. FISCALIDAD DE LOS PRODUCTOS DE INVERSIÓN

- Marco Tributario de aplicación a los Productos de Inversión

- Impuesto sobre la Renta de las Personas Físicas (IRPF)

- Impuesto sobre Sociedades (IS)

- Impuesto sobre Sucesiones y Donaciones (ISD)

- Impuesto sobre el Patrimonio (IP)

MÓDULO 4. EL RIESGO BANCARIO Y LA NORMATIVA APLICABLE

UNIDAD DIDÁCTICA 1. EL SISTEMA BANCARIO

- El sistema bancario

- Clasificación Bancaria

UNIDAD DIDÁCTICA 2. LA ORGANIZACIÓN EL SECTOR BANCARIO

- La Dirección del Sector Bancario

- Las Cuentas Contables Bancarias

- Gestión de Partidas

- Pérdida de Crédito

UNIDAD DIDÁCTICA 3. LA NORMATIVA BANCARIA

- Crisis Bancaria

- Cuestiones Generales de la Regulación Aplicable

- Normativa Internacional del Sector Bancario

- Fondo de garantía de depósitos

- Legislación Vigente

UNIDAD DIDÁCTICA 4. RIESGO CREDITICIO

- El riesgo de crédito

- Concepto de Prestamistas y Prestatario

- Tipos de productos crediticios

- Propiedades de los Productos Bancarios

UNIDAD DIDÁCTICA 5. FASES DEL CRÉDITO Y SU GESTIÓN DE RIESGO

- Fases del Crédito

- La Solvencia Crediticia

- Gestión Eficiente de Carteras

- El Acuerdo de Basilea

UNIDAD DIDÁCTICA 6. RIESGO DE MERCADO

- El Riesgo de Mercado

- Aspectos Básicos de los instrumentos financieros

- Proceso de Negociación

- Gestión del Riesgo

- Regulación Aplicable

UNIDAD DIDÁCTICA 7. RIESGO OPERACIONAL

- Concepto

- Casos de Surgimiento

- La Pérdida Operacional

- Gestión del Riesgo

- Regulación Aplicable

UNIDAD DIDÁCTICA 8. PROCEDIMIENTOS DE GESTIÓN DE BASILEA

- Capital Regulado

- Requisitos de Capital

- Procesos de Revisión

- Control de Mercado

- Otras Gestiones

MÓDULO 5. FUNDAMENTOS EN EMPRESAS DE SEGUROS. PARTE GENERAL

UNIDAD DIDÁCTICA 1. EL CONTRATO DE SEGURO. PROTECCIÓN DE DATOS DE CARÁCTER PERSONAL

- Concepto y características

- Formas de protección Transferencia del riesgo: el seguro

- Ley de Contrato de Seguro Disposiciones generales

- Derechos y deberes de las partes

- Elementos que conforman el contrato de seguro

- Fórmulas de aseguramiento

- Clases de pólizas

- Clasificación y modalidades de seguro

- Disposiciones Generales de la Protección de Datos de Carácter Personal

- Principios que rigen en materia de protección de datos de carácter personal

- La Agencia Española de Protección de Datos

UNIDAD DIDÁCTICA 2. MARKETING

- Estructuras comerciales en el sector seguros

- Marketing de servicios y marketing de seguros

- El plan de marketing en seguros

- Investigación y segmentación de mercados

- El producto y la política de precios

- La distribución en el sector de los seguros

- La comunicación como variable del marketing-mix

- La comunicación

- Prospección y análisis de cartera de clientes de la actividad de mediación de seguros y reaseguros

- El cliente Necesidades y motivaciones de compra Hábitos y comportamientos

- El servicio de asistencia al cliente

- La fidelización del cliente

- Estrategias de desarrollo de cartera y nueva producción de la actividad de mediación de seguros y reaseguros

UNIDAD DIDÁCTICA 3. INFORMÁTICA Y OFIMÁTICA

- Introducción a la Búsqueda de Información en Internet

- Utilización y Configuración de Correo Electrónico como Intercambio de Información

- Conceptos Generales y Características Fundamentales del Programa de Tratamiento de Textos

- Conceptos Generales y Características Fundamentales de la Aplicación de la Hoja de Cálculo

- Introducción y Conceptos Generales de la Aplicación de Base de Datos

- Introducción y Conceptos Generales en la Presentación de Información

- Aplicaciones informáticas de gestión de las relaciones con el cliente: sistemas gestores de bases de datos, hojas de cálculo u otras

UNIDAD DIDÁCTICA 4. PROTECCIÓN DE LOS CONSUMIDORES Y USUARIOS DE SERVICIOS FINANCIEROS

- Normativa, instituciones y organismos de protección

- Análisis de la normativa de transparencia y protección del usuario de servicios financieros

- Procedimientos de protección del consumidor y usuario

- Departamentos y servicios de atención al cliente de entidades financieras

- Comisionados para la defensa del cliente de servicios financieros

- Los entes públicos de protección al consumidor

- Tipología de entes públicos y su organigrama funcional

- Servicios de atención al cliente

- El Banco de España

- Asociaciones de consumidores y asociaciones sectoriales

MÓDULO 6. FUNDAMENTOS EN EMPRESAS DE SEGUROS. PARTE ESPECÍFICA

UNIDAD DIDÁCTICA 1. LA INSTITUCIÓN ASEGURADORA

- La Institución Aseguradora: objetivo y principios

- Aspectos técnicos del contrato de seguro: bases técnicas y provisiones

- La distribución del riesgo entre aseguradores: coaseguro y reaseguro

- El sistema financiero español y europeo

- Normativa general europea de seguros privados Directivas

- Normativa española de seguros privados

- El mercado único de seguros en la UE (EEE)

- Derecho de establecimiento y libre prestación de servicios en la UE

- La actividad de mediación de seguros y reaseguros en el Mercado Único

- Organismos reguladores

- Elaboración y presentación de informes del análisis del sector y entorno nacional y europeo de seguros

- El Blanqueo de capitales

- Clases de mediadores Funciones, forma jurídica y actividades

- Los canales de distribución del seguro de la actividad de mediación

- Gerencia de Riesgos

UNIDAD DIDÁCTICA 2. CONDICIONES GENERALES DE CONTRATACIÓN

- Captación del cliente, descripción de la operación, selección de productos, aporte de documentación, peritaje previo a la aceptación, petición del seguro a la entidad, emisión de la póliza y del recibo, formalización y revisión del contrato (adecuación a las garantías contratadas)

- Vigilancia del seguro: revalorización automática, bonificaciones, ampliación o reducción de garantías, siniestralidad, aumento o disminución de capitales, descuentos de la entidad, otros

- Normativa vigente en el tratamiento de datos Confidencialidad y seguridad

UNIDAD DIDÁCTICA 3. TIPOLOGÍA DE SEGUROS POR RAMOS

- Seguro de Vida

- Seguro de Accidentes

- Seguro de Enfermedad

- Seguro de Asistencia Sanitaria

- Seguro de Cascos (vehículos terrestres, ferroviarios, aéreos, marítimos, lacustres y fluviales)

- Seguro de Transporte de Mercancías

- Seguro de Incendios

- Seguro de Otros Daños a los Bienes

- Seguro de Automóviles Responsabilidad Civil Funciones del Consorcio de Compensación de Seguros

- Seguro de Automóviles Otras garantías

- Seguro de Responsabilidad Civil

- Seguro de Crédito

- Seguro de Caución

- Seguro de Pérdidas Pecuniarias Diversas Lucro cesante

- Seguro de defensa jurídica

- Seguro de Asistencia

- Seguro de Decesos

- Seguros de Multirriesgos del Hogar

- Seguros de Multirriesgos del Comercio

- Seguros de Multirriesgos de Comunidades

- Seguros de Multirriesgos Industriales

- Seguros de Otros Multirriesgos

- Seguros de Riesgos extraordinarios

- Seguros Agrarios Combinados

- El reaseguro

MÓDULO 7. MARKETING FINANCIERO

UNIDAD DIDÁCTICA 1. INTRODUCCIÓN AL MARKETING FINANCIERO

- Las 5 Pes del marketing financiero

- Estructura y medios de Marketing

- Diferencia entre marketing y venta

UNIDAD DIDÁCTICA 2. LA ENTIDAD FINANCIERA Y SU ENTORNO

- Conocimiento del Entorno competitivo a través de la Investigación de mercado

- Innovación

- Impacto tecnológico

UNIDAD DIDÁCTICA 3. ANÁLISIS DEL CLIENTE DE LA ENTIDAD FINANCIERA

- Conocimiento del Cliente a través de la Investigación de mercado

- Tipología de clientelas

- Segmentación del mercado

- Posicionamiento de la entidad

- Captación y fidelización de clientes

UNIDAD DIDÁCTICA 4. OFERTA FINANCIERA

- El producto y la oferta financiera

- El precio de la oferta financiera

- La distribución de la oferta financiera

- La venta de los servicios financieros

- La comunicación de la entidad financiera

MÓDULO 8. PROYECTO FIN DE MÁSTER

Metodología

EDUCA LXP se basa en 6 pilares

Titulación

Titulación Múltiple:

- Título Propio Universitario en Asesor de Banca y Gestión Inversiones expedido por la Universidad Antonio de Nebrija con 5 créditos ECTS

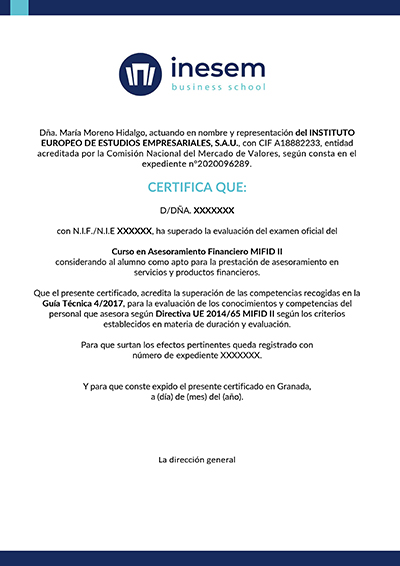

- Certificación que acredita la superación del examen oficial y obtención de las competencias en materia de asesoramiento financiero según la modificación de la Directiva 2014/65/EU establecida por la CNMV según consta en la resolución con número de expediente 2020096289.

INESEM Business School se ocupa también de la gestión de la Apostilla de la Haya, previa demanda del estudiante. Este sello garantiza la autenticidad de la firma del título en los 113 países suscritos al Convenio de la Haya sin necesidad de otra autenticación. El coste de esta gestión es de 65 euros. Si deseas más información contacta con nosotros en el 958 050 205 y resolveremos todas tus dudas.

Explora nuestras Áreas Formativas

Construye tu carrera profesional

Descubre nuestro amplio Catálogo Formativo, incluye programas de Cursos Superior, Expertos, Master Profesionales y Master Universitarios en las diferentes Áreas Formativas para impulsar tu carrera profesional.

Máster en Finanzas, Banca y Seguros con Certificado MIFID II + 5 Créditos ECTS